Automobile - Et si la prochaine crise financière venait d'elle ?

Je ne sais pas si vous avez remarqué mais dans les publicités, on n’affiche plus le prix du véhicule mais le prix d’un crédit, d’une location avec option d’achat, avec en tout petit l’apport initial et la durée. En effet, les constructeurs automobiles sont aussi des banques et en tirent un large profit. Mais ce n’est pas sans risque.

La guerre commerciale se fait aujourd’hui sur ces crédits qui n’en ont plus le nom, avec des offres alléchantes, en théorie. Mais pour la société Moody’s Investors Service, c’est un risque qui rappelle la crise du crédit immobilier de 2007-2008. Le marché américain a depuis longtemps basculé dans l’achat par ce type de formules. Mon dernier séjour en Amérique du nord m’avait déjà apporté cette surprise de voir ces même publicités que je vois aujourd’hui en France. Le marché américain de l’automobile explose à nouveau les scores de ventes, notamment pour les trucks. Mais c’est l’arbre qui cache une forêt en décrépitude : “Au dernier trimestre 2016, le défaut de remboursement de prêts atteint un plus haut depuis 2008.(…) Au quatrième trimestre 2016, 142 milliards de prêts automobiles ont été accordés, le montant le plus haut enregistré depuis 18 ans.” Les mensualités s’allongent et cette bulle n’en finit pas d’augmenter. Les retards de remboursement atteignaient 15% pour la crise des subprimes. Ils sont pronostiqués aujourd’hui à 10% pour les prêts automobiles. 32% des acheteurs devaient déjà de l’argent sur leur prêt précédent, un chiffre en constante augmentation.

Si on reprend la source de la crise de 2008, nous avions aussi une augmentation des prêts, dont la plupart oubliaient de regarder les sources de financement des acheteurs et se doublaient de conditions scandaleuses. Ce dernier point ne se retrouve pas forcément dans les conditions de l’automobile mais il faut prendre en compte la valeur des véhicules en fin de contrat. L’immobilier ne se déprécie pas comme une voiture et les banques pensaient se rembourser sur les ventes des biens immobiliers. C’était sans compter sur les lois de l’offre ou de la demande qui ont fait chuter les prix suite à la crise. Mais pour l’automobile, cela pourrait-être pire car en cas d’explosion, nous aurions une chute des prix d’un marché de l’occasion surcapacitaire (ce qui est déjà le cas aux USA où les prix s’effondrent), et une chute du marché du neuf qui amènerait à nouveau des licenciements dans l’industrie automobile. Il faut se rappeler que c’est un dumping social interne (concurrence entre états sur le coût de la main d’oeuvre) qui guide la relance de la production aux états-unis.

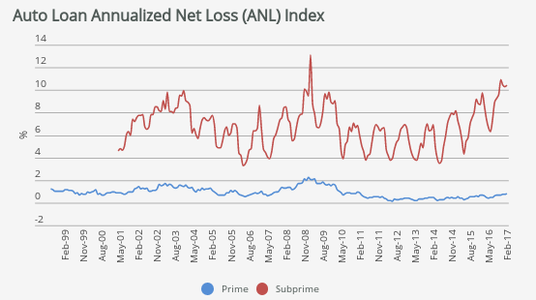

Fitch fournit aussi les pertes nettes annualisées des prêts automobiles. Devinez quand était le pic ?

La situation en France montre une progression modérée du crédit classique mais une explosion des autres types de financement, notamment une LOA qui a progressé de 37% en 2016, pour une augmentation globale de 20%, tout financement compris. Les organismes de crédit et les préteurs risquent donc d’être plus frileux devant ce risque, ce qui peut présenter deux conséquences : Baisse des ventes si le crédit ne l’alimente plus, ou bien fragilisation de l’assise financières des organismes de crédit des constructeurs automobiles. Si l’on décrypte finement les derniers accords du monde automobile, on voit qu’il y a aussi des accords entre “banques” de chacun des constructeurs. C’est le cas pour Nissan-Renault avec Mitsubishi, groupe possédant des banques importantes, mais aussi dans l’accord PSA-GM sur Opel, par exemple. Reste donc à espérer que d’autres marchés moins orientés sur le crédit permettront de tirer ces constructeurs de l’ornière, le cas échéant. Les leçons du passé n’ayant pas été apprise, espérons que le signal d’alarme a été tiré suffisamment tôt (il le fut déjà en 2016…).